Przewozy drogowe w Europie padły ofiarą spowolnienia gospodarczego, które ograniczy tegoroczny wzrost sektora do poziomu zaledwie 1,4%. Lepsza koniunktura spodziewana jest w 2024 r., choć w opinii branżowych ekspertów wielu bieżących problemów można było uniknąć lub je zminimalizować.

Po trzech kwartałach br. stało się jasne, że to będzie słaby rok dla drogowych przewozów towarowych w Europie, które padły ofiarą ciągnącego się od 2022 r. spowolnienia globalnej koniunktury gospodarczej, inflacji, spadków w handlu, kiepskich nastrojów w przemyśle oraz skutków wojny na Ukrainie. Według bieżących prognoz Transport Intelligence realny wzrost wartości sektora na Starym Kontynencie nie powinien w tym roku przekroczyć 1,4%, co jest wynikiem znacznie gorszym niż ekspansja sięgająca 3,5% w roku poprzednim. Nawet tak słaba estymacja nie jest jednak pewna, ponieważ na początku ostatniego kwartału 2023 r. najważniejsze światowe instytucje obniżyły swoje przewidywania dotyczące wzrostu PKB i handlu, z którymi powiązana jest kondycja transportu.

Chłodne prognozy dla PKB i handlu – ucierpi na nich transport

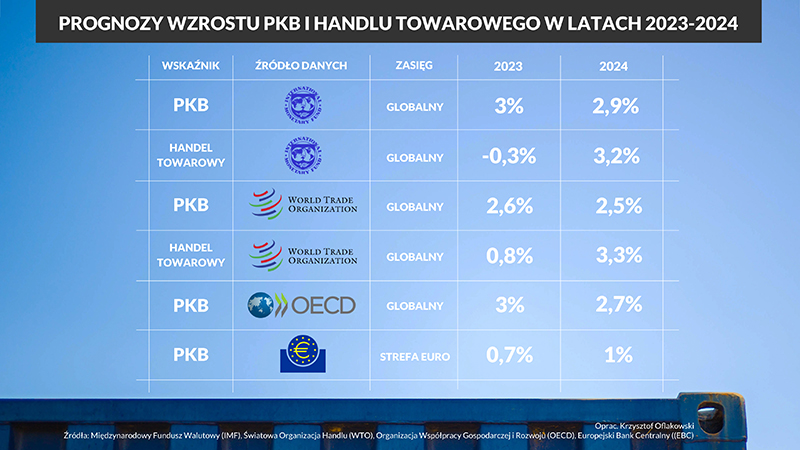

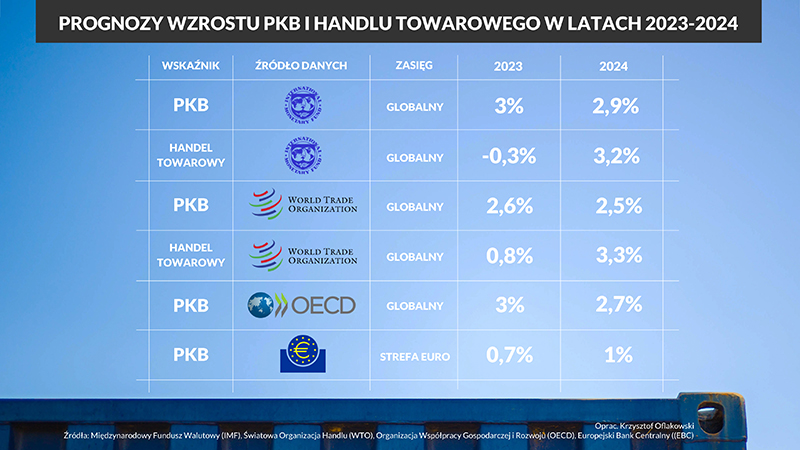

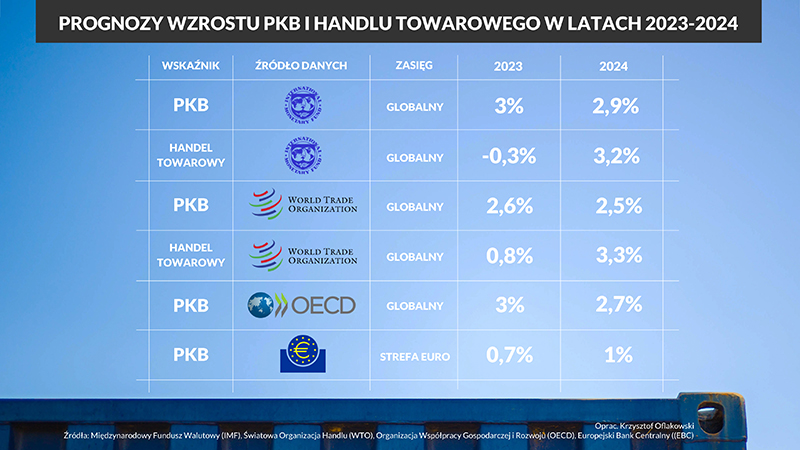

W październiku Międzynarodowy Fundusz Walutowy (IMF) obniżył do 2,9% globalną prognozę wzrostową na 2024 r., utrzymując jednocześnie lipcowe szacunki dla roku bieżącego, tj. wzrost na poziomie 3%. To jednak wciąż spadek o 0,5% względem 2022 r. i znacznie poniżej historycznej średniej z lat 2000 – 2019 wynoszącej 3,8%. Cięcia nie ominęły także handlu towarowego, który w tym roku stopnieje do -0,3%, natomiast w przyszłym utrzyma kwietniową estymację na poziomie 3,2%. Najnowsze przewidywania IMF to także zła wiadomość dla strefy euro, której PKB powiększy się w tym roku o zaledwie 0,7% i 1,2% za rok.

Słabo w prognozie wypada także Polska, której gospodarka w tym roku urośnie o zaledwie 0,6%, a za rok o 2,3%.

W październiku swoje prognozy podała także Światowa Organizacja Handlu (WTO) – w nich także nie ma powodów do świętowania. Tegoroczne globalne tempo wzrostu handlu towarowego oszacowano na zaledwie 0,8%. To bolesny spadek z 1,7% w kwietniu. W 2024 r. handel towarami odbije do poziomu 3,3% i jest to prognoza lepsza od kwietniowej o 0,1%. Według WTO światowe PKB ma w tym roku osiągnąć 2,6%, a w przyszłym 2,5%, natomiast eksport towarowy w Europie ma w br. wrosnąć o 0,4% i 2,2% w przyszłym. Z kolei import skurczy się do -0,7% w 2023 r., ale za rok odbije do 1,6%.

Chłodne oceny podziela także Organizacja Współpracy Gospodarczej i Rozwoju (OECD), według której światowa gospodarka urośnie w tym roku o 3%, a w przyszłym o 2,7%. Z kolei Europejski Bank Centralny (EBC) ściął we wrześniu prognozy PKB dla strefy euro do 0,7% w tym roku, do 1% za rok i do 3,1% w 2025 r. W tych samych okresach w obrębie eurolandu widocznie spadnie także eksport oraz import, co bezpośrednio odczuje branża transportowa.

Spowolnienie w transporcie ciągnie się od 2022 roku

Słabsze oczekiwania wobec produktu krajowego brutto i handlu wskazują, że bieżący rok będzie ciążył na europejskich przewozach drogowych, tak ważnych z punktu widzenia polskich operatorów, którzy w 2022 r. odpowiadali za 20,05% pracy przewozowej wykonanej w drogowym transporcie dóbr w całej Unii Europejskiej. Utrzymaliśmy tym samym pozycję wieloletniego lidera i nic nie wskazuje na to, aby tegoroczny wynik był zagrożony.

Osłabienie na Starym Kontynencie jest jednak widoczne, a według danych Eurostatu praca przewozowa wykonana w towarowym transporcie drogowym w Unii wyraźnie malała już po II kw. 2022 r. i w całym roku wyniosła 1.920.248 mln tkm. W Polsce natomiast osłabienie dynamiki rozpoczęło się już po I kw. i utrzymało się do końca roku. Mimo to polskim przewoźnikom udało się osiągnąć poziom 385.088 mln tkm i o ile w Unii nastąpił spadek wykonanej pracy przewozowej (o 0,04%), to w Polsce odnotowano niewielki wzrost na poziomie bliskim 1,4%.

Europejska gospodarka zakończyła jednak poprzedni rok z licznymi problemami, co nad Wisłą odbiło się na czynnikach, którym organizacja pracodawców Transport i Logistyka Polska słusznie przypisuje dotychczasowy, dynamicznie rosnący popyt na usługi transportu drogowego. Po pierwsze osłabła dynamika PKB, zarówno krajowego, jak i europejskiego. Po drugie, spadła dynamika eksportu towarowego. W Polsce w okresie styczeń-sierpień wyniosła ona 3,2% rdr. W tym samym czasie import spadł o ponad 6% rdr. Utrzymały się za to dwa stabilne czynniki, czyli eksport usług transportowych realizowany przez polskie firmy na rzecz podmiotów zagranicznych oraz wysoki udział przemysłu w polskim PKB.

Oczekiwany spadek jest jednak widoczny, co potwierdzają informacje Głównego Urzędu Statystycznego za pierwsze trzy kwartały br. Wskazują one, że ogółem przetransportowano o 3,1% mniej ładunków niż przed rokiem, w tym znaczny spadek (pod względem tonażu) odnotował transport morski (o 16,6%). Nieco lepiej było na kolei, gdzie spadek wyniósł 3,8%. W transporcie samochodowym odnotowano nieznaczny wzrost, ale wyniósł on zaledwie 0,1%.

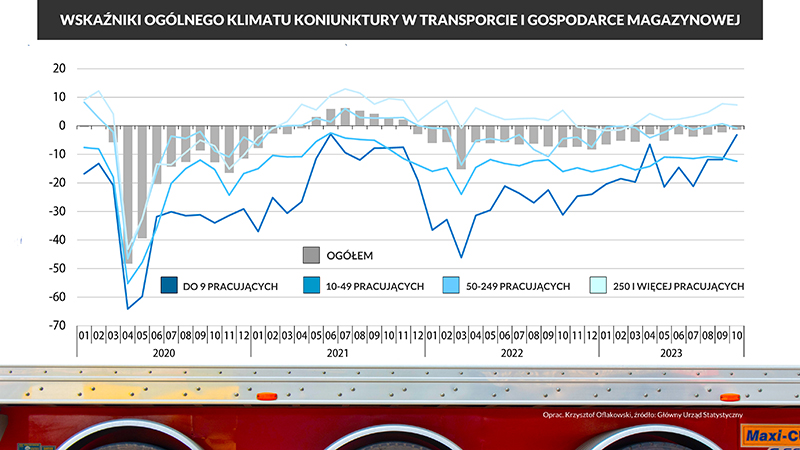

Nie wszystkie firmy odczuwają spadek koniunktury

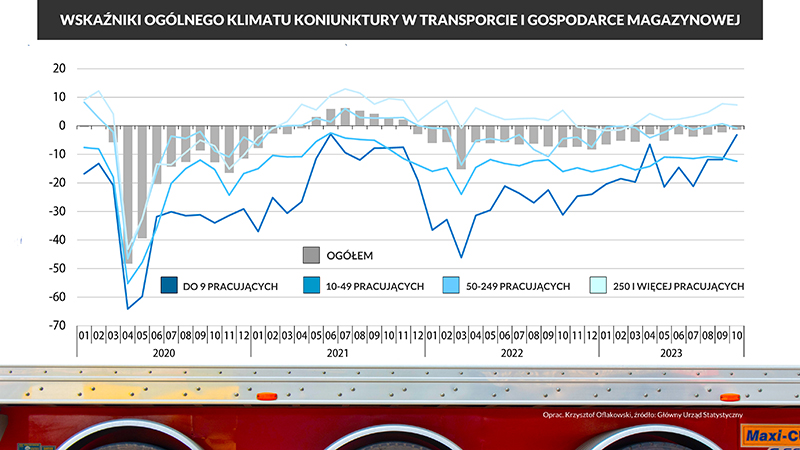

W przypadku dużych przedsiębiorstw, zatrudniających powyżej 250 pracowników, jest wręcz przeciwnie. Klimat koniunkturalny w transporcie i gospodarce magazynowej wśród tych firm oceniany jest pozytywnie począwszy od II kw. br.

– To, że w bieżącym roku branża transportowa będzie operować w warunkach dekoniunktury było wiadomo przynajmniej od połowy 2022 r. – mówi Piotr Mroczka, dyrektor transportu w spółce ID Logistics, świadczącej kompleksowe rozwiązania logistyczne oraz obsługę transportową i zarządzanie łańcuchem dostaw w 18 krajach. – Oczywiście nie wszystkie scenariusze można przewidzieć, jednak praktyka pokazuje, że za każdym razem popełniane są podobne błędy. To znak, że na rynku brakuje planowania strategicznego w obszarze odporności operacyjnej w przypadku osłabienia popytu i zawirowań gospodarczych. Mowa nie tylko o Polsce, ale także o szerszym rynku europejskim. Brak scenariuszy kryzysowych symulujących znaczące lub długotrwałe spadki powoduje, że firmy nie są odpowiednio przygotowane na unikanie wielu bieżących problemów. Przykładem może być choćby zbyt duże obciążenie kosztami stałymi i ograniczona elastyczność w tym zakresie. Model biznesowy niedopasowany do dynamiki w gospodarce zawsze prowadzi do przykrych konsekwencji np. w postaci redukcji zatrudnienia, które później ciężko odbudować, tak samo jak zaufanie kontrahentów. Widzimy także, że brakuje modeli indeksacyjnych automatycznie regulujących ceny usług i wnikliwych analiz makroekonomicznych. Nasze doświadczenia pokazują, że o budowaniu odporności należy myśleć zanim gospodarka popadnie w kłopoty, a wyniki działalności po trzecim kwartale br. są dowodem na to, że można rozwijać biznes nawet w czasach dekoniunktury.

Polski transport jeszcze w strefie pesymizmu, ale nastroje coraz lepsze

Dane GUS za październik wskazują, że choć klimat koniunkturalny sektora wciąż oceniany jest poniżej poziomu neutralnego to systematycznie rośnie. Obecny wskaźnik koniunktury zatrzymał się na poziomie -1,4, ale poprawił się wobec wrześniowej wartości -2,3. W sierpniu było to -3,1 (w skali od -100 do +100, gdzie 0 to poziom neutralny). Bieżącą poprawę koniunktury widzi 12,6% badanych przez GUS firm, jednak na pogorszenie wciąż wskazuje 14%, stąd bilans pozostaje ujemny. Reszta spośród 855 badanych przedsiębiorstw deklaruje, że sytuacja nie ulega zmianie z żadnym kierunku.

Przedsiębiorstwa wciąż niekorzystnie ocenią bieżący popyt i sprzedaż, jednak pocieszające może być to, że opinia o pogorszeniu sytuacji w tych obszarach maleje. Niezmiennie na wysokim poziomie utrzymują się za to bariery utrudniające prowadzenie biznesu. Dostrzega je aż 90,8% firm, a wymieniane są przede wszystkim koszty zatrudniania (64,1%) i niepewna sytuacja gospodarcza (60,9%). Na dalszych miejscach są także obciążenia fiskalne, niestabilne przepisy, niedobory wykwalifikowanych pracowników oraz niedostateczny popyt. Koniunktura w transporcie i magazynowaniu oceniania jest jednak lepiej niż w październiku 2022 r., kiedy zatrzymała się na poziomie -7,4.

Jakie nastroje na Starym Kontynencie?

Badanie, które wśród europejskich firm transportu drogowego przeprowadziło brytyjskie centrum analityczne Transport Intelligence (Ti) wskazuje, że one także odczuwają spowolnienie i problemy w prowadzeniu biznesu. Aż 84% przedsiębiorstw doświadcza wzrostu kosztów operacyjnych i osłabienia popytu, co przekłada się na wysokość marż. Doprowadzi to ostatecznie nie tylko do obniżenia tegorocznej dynamiki realnego wzrostu do poziomu 1,4%, co przełoży się na przychody całego sektora w wysokości 456,7 mld euro, ale także wpłynie na poziom skumulowanego średniorocznego wzrostu, który dla lat 2022-2027 oszacowano na 2,1%. Na tle tegorocznego spowolnienia widać jednak wyraźnie, że lepiej poradzą sobie firmy oferujące transport międzynarodowy. Wzrost w tym obszarze oceniany jest na 3,4%, podczas gdy dla usług krajowych na 0,5%.

Symptomy spowolnienia w Europie są te same co w Polsce i przejawiają się m.in. w stawkach spotowych, które odzwierciedlają bieżący popyt na usługi transportowe. Te według analityków z Ti, IRU oraz Upply spadły zarówno w drugim, jak i trzecim kwartale, co jest rezultatem słabej konsumpcji i obniżonego zapotrzebowania na dystrybucję dóbr. W drugim kwartale doszło nawet do niecodziennej sytuacji, gdzie po raz pierwszy raz od 6 lat indeks stawek na rynku krótkoterminowym była niższy niż długoterminowych kontraktów. Te drugie malały jednak wolniej niż wartości spotowe, czego przyczyn upatrywano w poprawiających się nastrojach biznesowych i odnawianiu rocznych kontraktów przez klientów.

Obniżenie dynamiki w europejskich przewozach drogowych widać także w rosnącej dostępności pojemności ładunkowej. Ti, powołując się na indeks prowadzony przez Transporeon, podaje, że we wrześniu br. była ona wyższa o 9,4% w porównaniu z rokiem poprzednim. To jednocześnie piętnasty miesiąc z rzędu rosnącej dostępnej pojemności ładunkowej w Europie, co jest kolejnym potwierdzeniem stagnacji popytowej na usługi transportowe.

Perspektywa krótko- i długoterminowa

Kilka ważnych wskaźników sugeruje, że kondycja przewozów drogowych może się poprawić w 2024 r., przynajmniej w Polsce. Przy korzystniejszych przyszłorocznych prognozach dla handlu i wzrostu gospodarczego rośnie nie tylko ogólny klimat koniunktury w transporcie i gospodarce magazynowej, ale poprawiają się nastroje konsumentów. Październikowy bieżący wskaźnik ufności konsumenckiej (BWUK), opisujący tendencje konsumpcji indywidualnej, wzrósł względem września o 2,4%, a porównaniu do października 2022 r. był wyższy o 27,6%. O taką samą wartość rdr urósł wyprzedzający wskaźnik ufności konsumenckiej (WWUK), a względem poprzedniego miesiąca zyskał 1,3%. Obie wartości, choć wciąż na minusie (odpowiednio -17,9 i -8,1) rosną nieprzerwanie od 12 miesięcy.

W trzecim kwartale zanotowano także ograniczenie spadków sprzedaży detalicznej, a we wrześniu nieznacznie wzrosła wartość zakupów internetowych oraz ich udział w całym handlu detalicznym. To dobry sygnał przed ostatnim kwartałem roku, który jest sezonem zakupowym i zwyczajowo okresem wzrostów w przewozach. Maleje także inflacja, co dodatkowo pomoże konsumentom.

Niestety słabe dane spływają z niezwykle ważnej dla transportu drogowego produkcji przemysłowej i taka sytuacja panuje w całej Unii Europejskiej. Jeśli sytuacja w przemyśle się nie poprawi, będzie to poważny czynnik hamujący także w 2024 r.

Pozytywny akcent w tym obszarze było jednak widać we wrześniowym i październikowym odczycie PMI dla Polski. Dla przypomnienia PMI (Purchasing Managers Index), mierzy aktywność zakupową managerów w przedsiębiorstwach, służy do oceny koniunktury i traktowany jako wskaźnik wyprzedzający, pomagający określać, w którym kierunku podąża aktywność ekonomiczna sektora i całej gospodarki. PMI w październiku, choć wciąż w strefie pesymizmu (44,5 pkt.) wrósł drugi miesiąc z rzędu (po raz pierwszy od początku 2023 r.) i osiągnął najwyższy poziom od czterech miesięcy. Choć krótkoterminowe perspektywy w październiku pozostawały słabe, to poprawiły się prognozy dotyczące produkcji na najbliższe 12 miesięcy. Należały one do najwyższych od 2022 r.

O wiele bardziej pocieszające, długoterminowe prognozy ma Organizacja Współpracy Gospodarczej i Rozwoju (OECD). Z modelu prognostycznego OECD obejmującego pozamiejski drogowy transport towarowy w Europie wynika, że zapotrzebowanie na takie usługi, zwłaszcza ciężkimi pojazdami na trasach międzynarodowych będzie systematycznie rosło. W okresie 2022-2025 wzrost liczony pracą przewozową wyniesie blisko 2% (z 1.794,85 mld tkm do 1.829,25 mld tkm). Do 2030 r. będzie to już ponad 18% (2.124,88 mld tkm), a do 2050 r. prawie 73% (3.102,11 mld tkm).

Tak daleko posunięte przewidywania zawierają oczywiście dużą dawkę futurologii, ponieważ nawet na przyszłoroczną kondycję polskiego i europejskiego sektora przewozów towarowych ma wpływ szereg czynników wykraczających poza granice kontynentu i ramy czysto ekonomiczne. Udowodniły to pandemia, inwazja na Ukrainę, a obecnie wojna na Bliskim Wchodzie, której eskalacja i rozlanie się po regionie odpowiadającym za jedną trzecią handlu ropą transportowaną drogą morską może całkowicie przekonfigurować zarówno sektor TSL, przemysł, handel, jak i całą globalną gospodarkę. Dla przykładu szacunki Bloomberg Economics, zakładające bezpośrednie zaangażowanie się w konflikt Iranu, przewidują gwałtowny wzrost cen ropy do 150 dolarów z baryłkę, spadek światowego PKB do 1,7% i nieuchronną recesję, która zmiotłaby z globalnej gospodarki produkcję o wartości 1 biliona dolarów.

Autor: Krzysztof Oflakowski, ekspert ds. komunikacji i komentator globalnego sektora TSL

Krzysztof Oflakowski Fot. Autora